Imposta di bollo sui documenti elettronici

Con la presente si ricordano le scadenze riferite al versamento dell’imposta di bollo sui documenti elettronici, ovvero le fatture e i registri portati in conservazione sostitutiva (libro giornale e libro inventari)..

Fatture elettroniche

L’Agenzia delle entrate elabora per ogni trimestre solare le fatture elettroniche trasmesse al Sistema di Interscambio (SdI) ed elaborate senza scarto, per determinare se su tali fatture è stato indicato correttamente l’assoggettamento all’imposta di bollo.

Se nei documenti elettronici emessi, utilizzando il tracciato della fattura elettronica ordinaria, per la comunicazione dei dati delle operazioni transfrontaliere verso operatori stranieri, è valorizzato a “SI” il campo “Bollo virtuale”, questi verranno considerati per il calcolo dell’imposta di bollo da pagare.

Se sono state emesse fatture elettroniche che configurano i presupposti per l’assoggettamento a bollo, ma non contengono la relativa indicazione, l’Agenzia le evidenzia al soggetto che le ha emesse: il cedente/prestatore o, nel caso di autofatture per regolarizzazione di operazioni, il cessionario/committente.

L’esito di tale elaborazione si concretizza nella messa a disposizione all’interno del portale "Fatture e corrispettivi” di due elenchi contenenti gli estremi delle fatture elettroniche emesse nel trimestre solare di riferimento:

- l’elenco A (non modificabile), che contiene gli estremi delle fatture elettroniche e dei documenti elettronici emessi, utilizzando il tracciato della fattura elettronica ordinaria, per la comunicazione dei dati delle operazioni transfrontaliere verso operatori stranieri, assoggettati all’imposta di bollo (campo <Bollo virtuale> valorizzato a “SI” nel file con estensione .xml contenente la fattura elettronica)

- l’elenco B (modificabile), che contiene gli estremi delle fatture che presentano i requisiti per l’assoggettamento a bollo ma che non riportano l’indicazione prevista (campo <Bollo virtuale> non presente nel file con estensione .xml contenente la fattura elettronica).

Ai fini dell’individuazione del trimestre di riferimento, per le fatture elettroniche emesse nei confronti di privati (operatori Iva e consumatori finali) vengono considerate quelle in cui:

- la data di consegna, contenuta nella “ricevuta di consegna” rilasciata al termine dell’elaborazione, è precedente alla fine del trimestre

- la data di messa a disposizione (contenuta nella “ricevuta di impossibilità di recapito) è precedente alla fine del trimestre.

Per esempio, una fattura elettronica datata e trasmessa al Sistema di Interscambio il 30 marzo, la cui data di consegna attestata nella ricevuta è il 31 marzo, viene considerata tra le fatture relative al primo trimestre.

Una fattura elettronica datata e trasmessa al Sistema di Interscambio il 30 marzo, la cui data di consegna attestata nella ricevuta è il 1° aprile, viene considerata, ai fini del bollo, tra le fatture relative al secondo trimestre.

Per quanto riguarda l’individuazione del trimestre di riferimento delle fatture elettroniche emesse nei confronti delle Pubbliche amministrazioni, vengono considerate le fatture:

- consegnate e accettate dalla Pubblica amministrazione destinataria, per le quali la data di consegna, contenuta nella “ricevuta di consegna”, è precedente alla fine del trimestre (la data in cui è avvenuta l’accettazione non rileva)

- consegnate e in decorrenza termini (la Pubblica amministrazione non ha notificato né l’accettazione né il rifiuto), per le quali la data di consegna, contenuta nella “ricevuta di consegna”, è precedente alla fine del trimestre (la data della notifica di decorrenza termini non rileva)

- non consegnate, per le quali la data di messa a disposizione, contenuta nella “ricevuta di impossibilità di recapito”, è precedente alla fine del trimestre.

Gli elenchi A e B di ogni soggetto Iva che ha emesso fatture elettroniche sono messi a disposizione dell’Agenzia delle entrate nell’area riservata del portale “Fatture e corrispettivi” entro il giorno 15 del primo mese successivo ad ogni trimestre.

Il contribuente può modificare l’elenco B indicando quali fatture elettroniche, di quelle selezionate, non realizzano i presupposti per l’applicazione dell’imposta di bollo e aggiungendo gli estremi identificativi delle fatture elettroniche che, invece, devono essere assoggettate ma non sono presenti in nessuno dei due elenchi.

Le modifiche ai due elenchi devono essere effettuate entro l’ultimo giorno del mese successivo al trimestre di riferimento. Per quanto riguarda il secondo trimestre, il termine del 31 luglio slitta al 10 settembre.

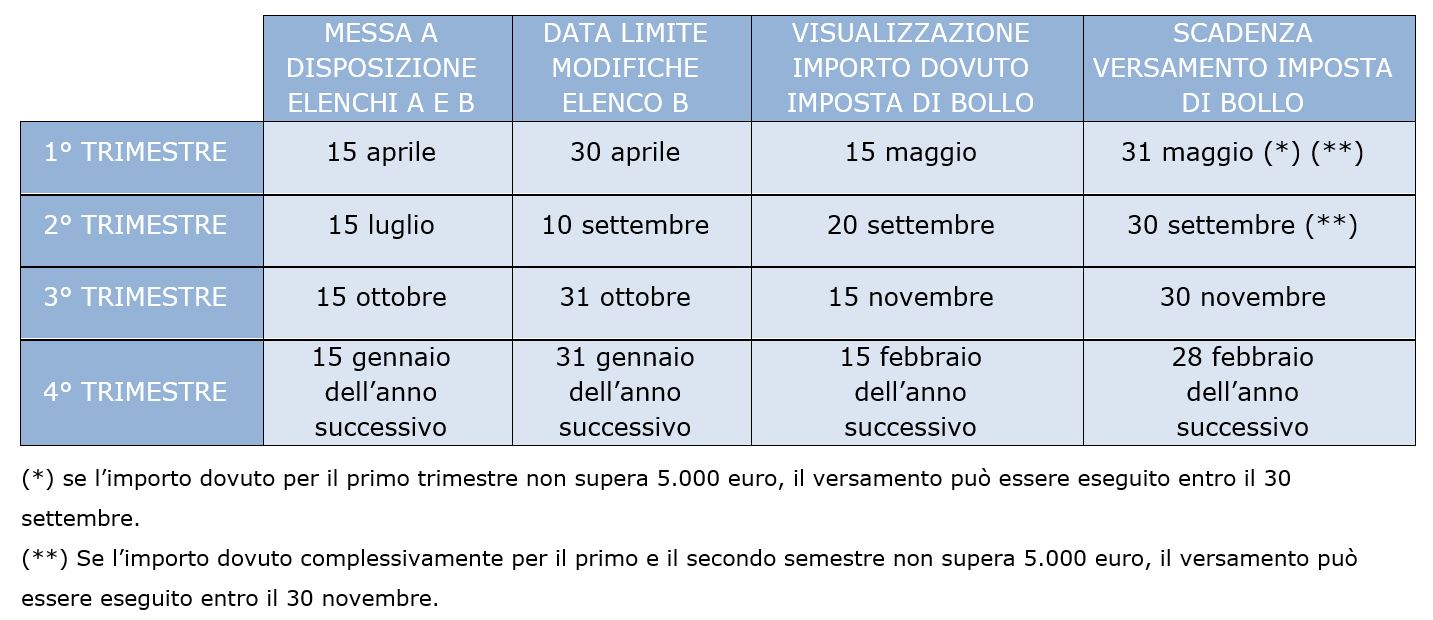

Nella Tabella seguente si riassumono le varie scadenze.

Il pagamento viene eseguito semplicemente indicando sull’apposita funzionalità web del portale “Fatture e corrispettivi” l’Iban corrispondente al conto corrente intestato al contribuente, sul quale viene così addebitato l’importo dell’imposta di bollo dovuta.

In alternativa, il contribuente può versare l’importo dovuto tramite modello F24, da presentarsi in modalità telematica. I codici tributo da utilizzare sono i seguenti:

- 2521 - Imposta di bollo sulle fatture elettroniche - primo trimestre

- 2522 - Imposta di bollo sulle fatture elettroniche - secondo trimestre

- 2523 - Imposta di bollo sulle fatture elettroniche - terzo trimestre

- 2524 - Imposta di bollo sulle fatture elettroniche - quarto trimestre

- 2525 - Imposta di bollo sulle fatture elettroniche - sanzioni

- 2526 - Imposta di bollo sulle fatture elettroniche - interessi.

Registri in conservazione sostitutiva

L’Agenzia delle Entrate ha ricondotto le modalità di tenuta dei registri contabili con sistemi elettronici e il versamento dell’imposta di bollo a quella di tenuta e formazione di tali scritture tenute mediante sistemi meccanografici.

Pertanto, ai fini dell’assolvimento dell’imposta di bollo sui registri archiviati con modalità informatiche (libro giornale e libro inventari), si deve fare riferimento al decreto ministeriale del 17 giugno 2014.

L’art. 6 co. 2 e 3 del Decreto stabilisce che l’assolvimento dell’imposta di bollo su libri, registri ed altri documenti rilevanti ai fini tributari è da effettuarsi entro 120 giorni dalla chiusura dell’esercizio. L’imposta di bollo, ammonta a Euro 16,00 per le società di capitali e Euro 32,00 per le società di persone e per i soggetti diversi dalle società di capitali che versano in misura forfettaria la tassa di concessione governativa (ad esempio le cooperative), ed è dovuta ogni 2500 registrazioni o frazioni esse.

Per registrazione deve intendersi ogni singolo accadimento contabile, a prescindere dalle righe di dettaglio (risoluzione Agenzia Entrate n.161/2007).

Pertanto, per il libro inventari deve intendersi la registrazione relativa ad ogni singola riga di dettaglio che compone il libro, mentre per il libro giornale ogni singola operazione rilevata in partita doppia, a prescindere dalle righe di cui si compone la scrittura contabile.

Il pagamento deve essere effettuato esclusivamente tramite modello F24, codice tributo 2501 entro 120 giorni dalla chiusura dell’esercizio.

Quindi entro il 02.05.2023 si verserà l’imposta di bollo codice tributo 2501 con anno di riferimento 2022.

Si precisa che la modalità di assolvimento dell'imposta di bollo per i registri e libri contabili tenuti in modalità informatica è esclusivamente telematica, con le modalità sopra descritte.